AscendEX PMF - AscendEX Andorra

By

AscendEX Cryptocurrency

3470

0

- Llenguatge

-

English

-

العربيّة

-

简体中文

-

हिन्दी

-

Indonesia

-

Melayu

-

فارسی

-

اردو

-

বাংলা

-

ไทย

-

Tiếng Việt

-

Русский

-

한국어

-

日本語

-

Español

-

Português

-

Italiano

-

Français

-

Deutsch

-

Türkçe

-

Nederlands

-

Norsk bokmål

-

Svenska

-

Tamil

-

Polski

-

Filipino

-

Română

-

Slovenčina

-

Zulu

-

Slovenščina

-

latviešu valoda

-

Čeština

-

Kinyarwanda

-

Українська

-

Български

-

Dansk

-

Kiswahili

Comerç

Què és un límit/ordre de mercat

Ordre

límit Una ordre limitada és una ordre de compra o venda a un preu específic o millor. S'introdueix tant amb la mida de la comanda com amb el preu de la comanda.

Ordre de mercat

Una ordre de mercat és una ordre de compra o venda immediata al millor preu disponible. S'introdueix només amb la mida de la comanda.

L'ordre de mercat es col·locarà com a ordre límit al llibre amb un collar de preu del 10%. Això significa que l'ordre de mercat (total o parcial) s'executarà si la cotització en temps real es troba dins de la desviació del 10% del preu de mercat quan es fa l'ordre. La part no emplenada de l'ordre de mercat es cancel·larà.

Limitar la restricció de preu

1. Ordre límit

Per a una ordre de venda amb límit, l'ordre serà rebutjada si el preu límit és superior al doble o inferior a la meitat del millor preu d'oferta.

Per a una ordre de compra amb límit, l'ordre es rebutjarà si el preu límit és superior al doble o inferior a

la meitat del millor preu de compra.

Per exemple:

Suposant que el millor preu d'oferta actual de BTC és de 20.000 USDT, per a una ordre límit de venda, el preu de la comanda no pot ser superior a 40.000 USDT ni inferior a 10.000 USDT. En cas contrari, la comanda serà rebutjada.

2. Ordre Stop-Limit

A. Per a una ordre stop-limit de compra, s'han de complir els requisits següents:

a. Preu d'aturada ≥preu de mercat actual

b. El preu límit no pot ser superior al doble ni inferior a la meitat del preu stop.

En cas contrari, l'ordre serà rebutjada

B. Per a una ordre de limitació de venda, es compleixen els requisits següents:

a. Preu de parada ≤preu de mercat actual

b. El preu límit no pot ser superior al doble ni inferior a la meitat del preu stop.

En cas contrari, l'ordre serà rebutjada

. Exemple 1:

Suposant que el preu de mercat actual de BTC és de 20.000 USD, per a una ordre de stop-limit de compra, el preu de stop ha de ser superior a 20.000 USDT. Si el preu d'aturada s'estableix en 30.000 USDT, el preu límit no pot ser superior a 60.000 USDT ni inferior a 15.000 USDT.

Exemple 2:

Suposant que el preu de mercat actual de BTC és de 20.000 USDT, per a una ordre de limitació de venda, el preu de stop ha de ser inferior a 20.000 USD. Si el preu d'aturada s'estableix en 10.000 USDT, el preu límit no pot ser superior a 20.000 USDT ni inferior a 5.000 USDT.

Nota: les comandes existents als llibres de comandes no estan subjectes a l'actualització de restricció anterior i no es cancel·laran a causa del moviment del preu del mercat.

Com obtenir descomptes en tarifes

AscendEX ha llançat una nova estructura de descomptes de tarifes VIP per nivells. Els nivells VIP tindran descomptes en relació amb les tarifes de negociació base i es basen en (i) el volum comercial de 30 dies al final (ambdues classes d'actius) i (ii) la mitjana de 30 dies per desbloquejar les participacions d'ASD.

Els nivells VIP del 0 al 7 rebran descomptes en les tarifes comercials en funció del volum comercial O de les participacions d'ASD. Aquesta estructura proporcionarà avantatges de les tarifes descomptes tant als comerciants de gran volum que optin per no tenir ASD, com als titulars d'ASD que potser no negocien prou per assolir llindars de comissions favorables.

Els nivells VIP més importants del 8 al 10 seran elegibles per als descomptes i descomptes de tarifes comercials més favorables basats en el volum de comerç i les participacions d'ASD. Per tant, els nivells VIP principals només són accessibles per als clients que proporcionen un valor afegit significatiu a l'ecosistema AscendEX tant com a comerciants de gran volum com a titulars d'ASD.

Nota:

1. El volum de comerç final de 30 dies de l'usuari (en USDT) es calcularà cada dia a les 00:00 UTC en funció del preu mitjà diari de cada parell comercial en USDT.

2. La mitjana de 30 dies de desbloqueig ASD de l'usuari es calcularà cada dia a les 0:00 UTC en funció del període mitjà de retenció de l'usuari.

3. Actius de gran capitalització de mercat: BTC, BNB, BCH, DASH, HT, ETH, ETC, EOS, LTC, TRX, XRP, OKB, NEO, ADA, LINK.

4. Altcoins: totes les altres fitxes/monedes excepte els actius de capitalització gran del mercat.

5. Tant la negociació en efectiu com la negociació amb marges seran elegibles per a la nova estructura de descomptes de tarifes VIP.

6. Desbloqueig de l'usuari d'ASD = ASD total desbloquejat als comptes de marge en efectiu.

Procés de sol·licitud: els usuaris elegibles poden enviar un correu electrònic a [email protected] amb "sol·licitud de descompte de tarifa VIP" com a assumpte del correu electrònic registrat a AscendEX. Adjunteu també captures de pantalla dels nivells VIP i del volum de negociació en altres plataformes.

Comerç en efectiu

Quan es tracta d'actius digitals, el comerç en efectiu és un dels tipus més bàsics de mecanismes de comerç i inversió per a qualsevol comerciant típic. Passarem pels conceptes bàsics del comerç en efectiu i revisarem alguns dels termes clau que cal conèixer quan participem en el comerç en efectiu.El comerç en efectiu implica comprar un actiu com Bitcoin i mantenir-lo fins que el seu valor augmenta o utilitzar-lo per comprar altres altcoins que els comerciants creuen que poden augmentar de valor. Al mercat al comptat de Bitcoin, els comerciants compren i venen Bitcoin i les seves operacions es resolen a l'instant. En termes senzills, és el mercat subjacent on s'intercanvien bitcoins.

Termes clau:

parell comercial:Una parella comercial consta de dos actius on els comerciants poden canviar un actiu per un altre i viceversa. Un exemple és el parell comercial BTC/USD. El primer actiu enumerat s'anomena moneda base, mentre que el segon actiu s'anomena moneda de cotització.

Llibre de comandes: un llibre de comandes és on els comerciants poden veure les ofertes i ofertes actuals que estan disponibles per comprar o vendre un actiu. Al mercat d'actius digitals, els llibres de comandes s'actualitzen constantment. Això significa que els inversors poden executar una operació en un llibre d'ordres en qualsevol moment.

Comerç de marge

Regles de comerç de marges ASD

- Els interessos del préstec de marge ASD es calculen i s'actualitzen al compte de l'usuari cada hora, a diferència del cicle de liquidació d'altres préstecs amb marge.

- Per a l'ASD disponible al compte de marge, els usuaris poden subscriure's a ASD Investment Product a la pàgina My Asset - ASD de l'usuari. La distribució diària de devolució es publicarà al compte de marge de l'usuari.

- La quota d'inversió d'ASD al compte en efectiu es pot transferir directament al compte de marge. La quota d'inversió d'ASD al compte de marge es pot utilitzar com a garantia.

- S'aplicarà un retall del 2,5% per a la quota d'inversió ASD quan s'utilitzi com a garantia per a la negociació amb marge. Quan la quota d'inversió d'ASD fa que el compte de marge d'actiu net sigui inferior al marge mínim efectiu, el sistema rebutjarà la sol·licitud de subscripció del producte.

- Prioritat de liquidació forçosa: ASD Disponible abans de la quota d'inversió d'ASD. Quan es desencadena una trucada de marge, s'executarà la liquidació forçosa de la quota d'inversió d'ASD i s'aplicarà una comissió del 2,5%.

- Preu de referència de liquidació forçada d'ASD= Mitjana del preu mitjà d'ASD durant els darrers 15 minuts. Preu mitjà = (Millor oferta + Millor pregunta)/2

- Els usuaris no poden escurçar ASD si hi ha una quota d'inversió d'ASD al compte d'efectiu o al compte de marge.

- Un cop hi hagi ASD disponible a partir del bescanvi d'inversió al compte de l'usuari, l'usuari pot escurçar ASD.

- La distribució diària de retorn del producte d'inversió ASD es publicarà al compte de marge. Servirà com a reemborsament de qualsevol préstec USDT en aquell moment.

- Els interessos d'ASD pagats pel préstec d'ASD es consideraran com a consum.

Regles de la targeta de punts AscendEX

AscendEX va llançar la Point Card en suport d'un descompte del 50% per a la devolució dels interessos del marge dels usuaris.

Com comprar targetes de punts

1. Els usuaris poden comprar targetes de punts a la pàgina de comerç de marge (cantonada esquerra) o anar a La meva targeta de punts de compra d'actius per comprar.

2. La targeta de punts es ven al valor de 5 USDT equivalents a ASD cadascuna. El preu de la targeta s'actualitza cada 5 minuts en funció del preu mitjà d'ASD d'1 hora anterior. La compra es completa després de fer clic al botó "Compra ara".

3. Un cop consumits els fitxes ASD, es transferiran a una adreça específica per a un tancament permanent.

Com utilitzar les targetes de punts

1. Cada targeta de punts val 5 punts amb 1 punt bescanviable per 1 UDST. La precisió decimal del punt és coherent amb el preu del parell de negociació USDT.

2. Els interessos sempre es pagaran primer amb targetes de punts si estan disponibles.

3. Els interessos generats després de la compra obté un descompte del 50% quan es paga amb Point Cards. No obstant això, aquest descompte no és aplicable als interessos existents.

4. Un cop venudes, les targetes de punts no són reemborsables.

Quin és el preu de referència

Per tal de mitigar la desviació del preu a causa de la volatilitat del mercat, AscendEX utilitza un preu de referència compost per al càlcul del requisit de marge i la liquidació forçosa. El preu de referència es calcula prenent un preu mitjà de l'últim comerç dels cinc intercanvis següents: AscendEX, Binance, Huobi, OKEx i Poloniex, i eliminant el preu més alt i el més baix.AscendEX es reserva el dret d'actualitzar les fonts de preus sense previ avís.

Regles de comerç de marge AscendEX

AscendEX Margin Trading és un instrument financer derivat utilitzat per al comerç en efectiu. Mentre utilitzen el mode de comerç de marge, els usuaris d'AscendEX poden aprofitar el seu actiu negociable per aconseguir un retorn potencial més elevat de la seva inversió. Tanmateix, els usuaris també han d'entendre i assumir el risc de possibles pèrdues de Margin Trading.El comerç amb marge a AscendEX requereix una garantia per donar suport al seu mecanisme de palanquejament, que permet als usuaris demanar préstecs i pagar en qualsevol moment mentre es negocien amb marge. Els usuaris no han de sol·licitar manualment el préstec o la devolució. Quan els usuaris transfereixen els seus actius BTC, ETH, USDT, XRP, etc. al seu "compte de marge", tots els saldos del compte es poden utilitzar com a garantia.

1. Què és el comerç de marges?

El comerç amb marge és el procés pel qual els usuaris demanen préstecs per negociar més actius digitals del que normalment es podrien permetre. El comerç de marges permet als usuaris augmentar el seu poder adquisitiu i, potencialment, aconseguir un rendiment més elevat. Tanmateix, tenint en compte l'alta volatilitat del mercat de l'actiu digital, els usuaris també poden patir pèrdues molt més grans amb l'ús del palanquejament. Per tant, els usuaris haurien d'entendre completament el risc de negociar amb marge abans d'obrir un compte de marge.

2.Compte

de marge El comerç de marge AscendEX requereix un "Compte de marge" separat. Els usuaris poden transferir els seus actius del seu compte d'efectiu al seu compte de marge com a garantia per al préstec de marge a la pàgina [El meu actiu].

3. Préstec de marge

Després de la transferència correcta, el sistema de la plataforma aplicarà automàticament el palanquejament màxim disponible en funció del saldo de l'"Actiu de marge" de l'usuari. Els usuaris no necessiten sol·licitar un préstec de marge.

Quan la posició de negociació de marge supera els actius de marge, la part superior representarà el préstec de marge. La posició comercial de marge de l'usuari ha de mantenir-se dins del límit màxim de potència comercial especificat.

Per exemple:

la comanda d'un usuari es rebutjarà quan el préstec total superi el límit màxim de préstec del compte. El codi d'error es mostra a la secció Oberta d'ordres/Historial de comandes a la pàgina de negociació com a "No es pot prestar prou". Com a resultat, els usuaris no podran demanar més préstec fins que no reemborsin i redueixin el préstec pendent sota el Límit Màxim de Préstec.

4.Interessos del préstec de marge Els

usuaris només poden reemborsar el seu préstec amb el token que van prestar. Els interessos dels préstecs de marge es calculen i s'actualitzen a la pàgina dels comptes dels usuaris cada 8 hores a les 8:00 UTC, 16:00 UTC i 24:00 UTC. Tingueu en compte que qualsevol període de retenció inferior a 8 hores es comptarà com un període de 8 hores. No es tindran en compte cap interès quan es completin les accions de préstec i reemborsament abans que s'actualitzi el següent préstec de marge.

Regles de la targeta de punts

5. Reemborsament

del préstec AscendEX permet als usuaris pagar els préstecs mitjançant la transacció dels actius del seu compte de marge o transferint més actius del seu compte d'efectiu. El poder comercial màxim s'actualitzarà en el moment del reemborsament.

Exemple:

Quan l'usuari transfereix 1 BTC al compte de marge i el palanquejament actual és de 25 vegades, el poder comercial màxim és de 25 BTC.

Suposant que al preu d'1 BTC = 10.000 USDT, la compra de 24 BTC addicionals amb la venda de 240.000 USDT dóna com a resultat un préstec (actiu prestat) de 240.000 USD. L'usuari pot pagar el préstec més els interessos fent una transferència des del compte en efectiu o venent BTC.

Fer una transferència:

els usuaris poden transferir 240.000 USDT (més els interessos incorreguts) des del compte d'efectiu per pagar el préstec. El poder comercial màxim augmentarà en conseqüència.

Fer una transacció:

Els usuaris poden vendre 24 BTC (més els interessos corresponents) mitjançant el comerç de marge i els ingressos de les vendes es deduiran automàticament com a devolució del préstec dels actius prestats. El poder comercial màxim augmentarà en conseqüència.

Nota: la part dels interessos es reemborsarà abans del principi del préstec.

6. Càlcul de l'exigència de marge i liquidació

En la negociació de marge, primer es calcularà el marge inicial ("IM") per separat per a l'actiu prestat de l'usuari, l'actiu de l'usuari i els comptes generals d'usuari. Aleshores, s'utilitzarà el valor més alt de tots per al Marge Inicial Efectiu (EIM) del compte. L'IM es converteix en valor USDT en funció del preu de mercat actual disponible.

EIM per al compte= Valor màxim de (IM per a tot l'actiu prestat, IM per a l'actiu total, IM per al compte)

IM per a l'actiu prestat individual = (Actiu prestat + Interessos deguts)/ (Palanquejament màxim per a l'actiu-1)

IM per tot l'actiu prestat = Suma de (IM per a l'actiu prestat individual)

IM per a l'actiu individual = actiu / (Palanquejament màxim per a l'actiu -1)

IM per a l'actiu total = Suma de tots els (IM per a l'actiu individual) * Ràtio de

préstec Ràtio de préstec = (Actiu prestat total + interessos totals deguts) /

IM total de l'actiu del compte = (Actiu prestat total + interessos totals deguts) / (Palanquejament màxim del compte -1)

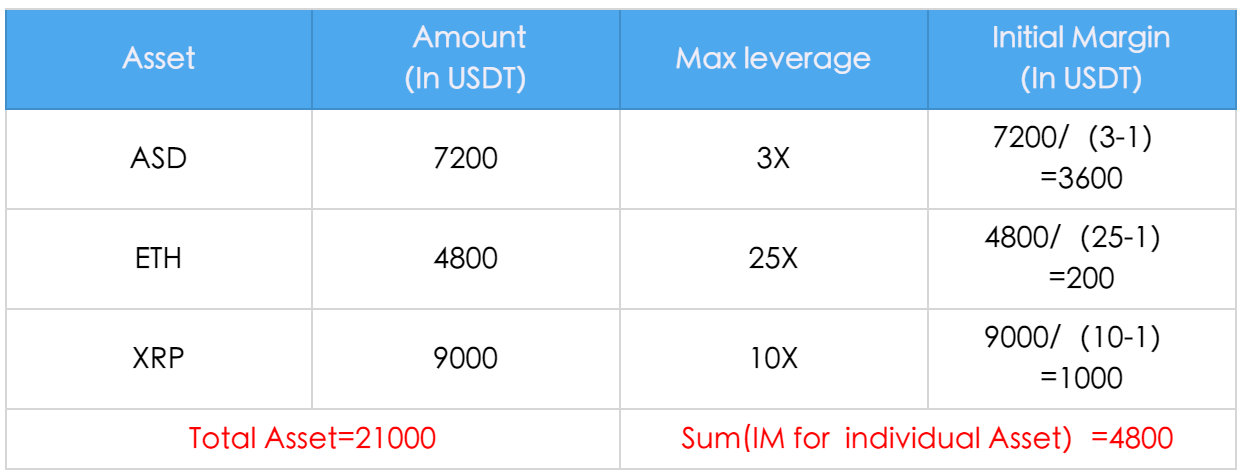

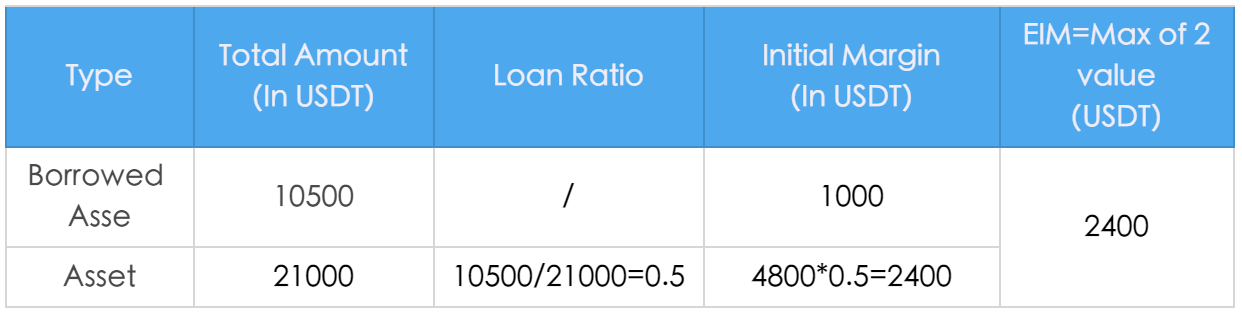

Exemple:

la posició de l'usuari es mostra a continuació:

Per tant, el marge inicial efectiu per al compte es calcula de la següent manera:

Nota:

a efectes d'il·lustració, l'interès degut s'estableix en 0 a l'exemple anterior.

Quan l'actiu net del compte de marge actual és inferior a l'EIM, els usuaris no poden demanar prestat més fons.

Quan l'actiu net del compte de marge actual supera l'EIM, els usuaris poden fer noves comandes. No obstant això, el sistema calcularà l'impacte de la nova comanda en el compte d'actiu net de marge en funció del preu de la comanda. Si la comanda recentment feta fa que el nou compte d'actiu net de marge caigui per sota del nou EIM, la nova comanda serà rebutjada.

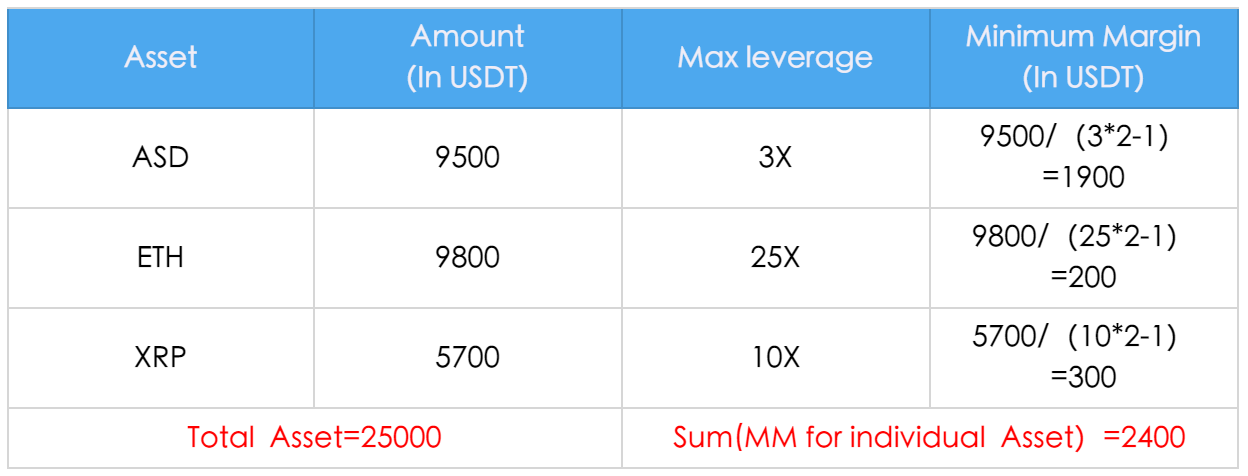

Actualització del marge mínim efectiu (EMM) del compte

Primer es calcularà el marge mínim (MM) per als actius i actius prestats de l'usuari. El valor més gran d'aquests dos s'utilitzarà per al Marge Mínim Efectiu del compte. MM es converteix en valor USDT en funció del preu de mercat disponible.

EMM per al compte = Valor màxim de (MM per a tot l'actiu prestat, MM per a l'actiu total)

MM per a l'actiu prestat individual = (Actiu prestat + Interessos deguts)/ (Palanquejament màxim per a l'actiu*2 -1)

MM per a tot l'actiu prestat = Suma de (MM per a l'actiu prestat individualment)

MM per a l'actiu individual = actiu / (Palanquejament màxim per a l'actiu *2 -1)

MM per a l'actiu total = Suma de (MM per a l'actiu individual) * Ratio de

préstec Ratio de préstec = (Total prestat Actiu + Total d'interessos deguts) / Total de l'actiu

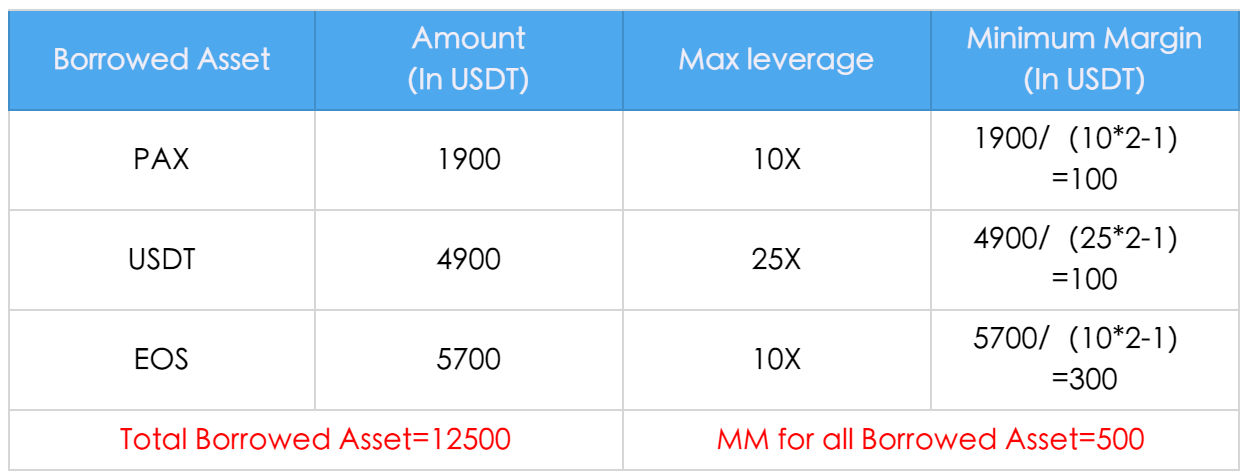

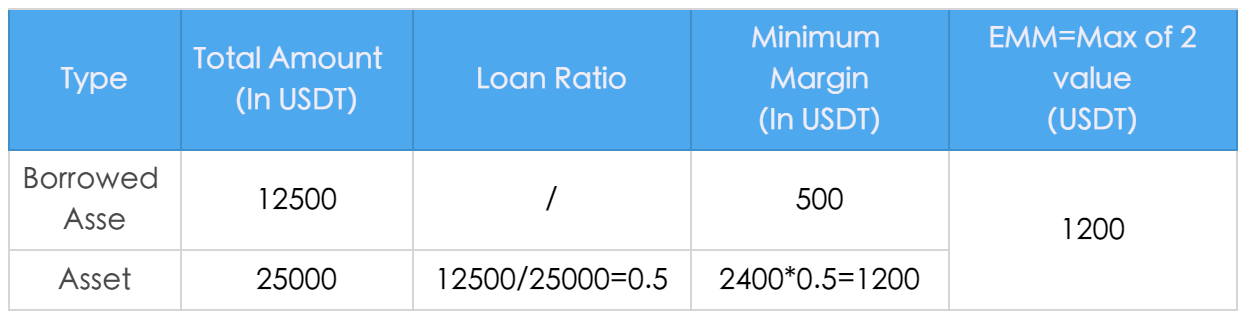

A continuació es mostra un exemple de la posició de l'usuari:

Per tant, el Marge Mínim Efectiu per al compte es calcula de la següent manera:

Regles per a les ordres

obertes L'ordre obert de negociació de marge comportarà un augment de l'actiu prestat fins i tot abans de l'execució de l'ordre. Tanmateix, no afectarà l'actiu net.

Nota :

A efectes d'il·lustració, l'interès degut s'estableix com a 0 a l'exemple anterior.

Les regles del procés de liquidació segueixen sent les mateixes. Quan la taxa de coixí arriba al 100%, el compte de marge de l'usuari estarà subjecte a liquidació forçosa immediatament.

Taxa de coixí = actiu net del compte de marge / Marge mínim efectiu del compte.

El càlcul de l'import total dels actius i actius prestats

a la secció Resum del préstec a la pàgina de negociació de marges, es mostren el saldo i l'import del préstec per actiu.

Import total de l'actiu = Suma del saldo de tots els actius convertits al valor equivalent de USDT basat en el preu de mercat

Import total de l'actiu prestat = Suma de l'import del préstec per a tots els actius convertits al valor equivalent de USDT basat en el preu de mercat.

Relació de marge actual = actiu total / actiu net (que és actiu total - actiu prestat - interessos deguts)

Coixí = actiu net/marge mínim requerit.

Trucada de marge: quan el coixí arriba al 120%, l'usuari rebrà una trucada de marge per correu electrònic.

Liquidació: quan el coixí arriba al 100%, el compte de marge de l'usuari pot estar objecte de liquidació. 7. Preu de referència

del procés de liquidació Per tal de mitigar la desviació del preu a causa de la volatilitat del mercat, AscendEX utilitza un preu de referència compost per al càlcul de l'exigència de marge i la liquidació forçosa. El preu de referència es calcula prenent un preu mitjà de l'últim comerç dels cinc intercanvis següents (segons la disponibilitat en el moment del càlcul): AscendEX, Binance, Huobi, OKEx i Poloniex, i eliminant el preu més alt i més baix. AscendEX es reserva el dret d'actualitzar les fonts de preus sense previ avís. Visió general del procés

- Quan el coixí del compte de marge arribi a 1,0, la liquidació forçosa s'executarà pel sistema, és a dir, la posició de liquidació forçosa s'executarà al mercat secundari;

- Si el coixí del compte de marge arriba a 0,7 durant la liquidació forçada o el coixí encara està per sota d'1,0 després d'executar la posició de liquidació forçada, la posició es vendrà al BLP;

- Totes les funcions es reprendran automàticament per al compte de marge després que la posició es vengui al BLP i s'executi, és a dir, el saldo del compte no és negatiu.

8. Transferència

de fons Quan els actius nets d'un usuari són superiors a 1,5 vegades el marge inicial, l'usuari pot transferir actius del seu compte de marge al seu compte d'efectiu sempre que l'actiu net sigui superior o igual a 1,5 vegades el marge inicial. .

9.Recordatori del risc

Tot i que el comerç de marges pot augmentar el poder adquisitiu per obtenir un potencial de benefici més elevat amb l'ús de palanquejament financer, també pot amplificar la pèrdua comercial si el preu es mou en contra de l'usuari. Per tant, l'usuari hauria de limitar l'ús de negociació amb marges elevats per tal de mitigar el risc de liquidació i una pèrdua financera encara més gran.

10.Cas Escenaris

Com operar amb marge quan el preu puja? Aquí teniu un exemple de BTC/USDT amb palanquejament 3x.

Si espereu que el preu de BTC pugi de 10.000 USDT a 20.000 USDT, podeu demanar prestat un màxim de 20.000 USDT a AscendEX amb un capital de 10.000 USDT. Al preu d'1 BTC = 10.000 USDT, podeu comprar 25 BTC i després vendre'ls quan el preu es dobli. En aquest cas, el vostre benefici seria:

25 * 20.000 - 10.000 (Marge de capital) - 240.000 (Préstec) = 250.000 USDT

Sense el marge, només hauríeu aconseguit un guany de PL de 10.000 USDT. En comparació, el comerç de marges amb un palanquejament de 25 vegades augmenta el benefici en 25 vegades.

Com operar amb marge quan el preu baixa? Aquí teniu un exemple de BTC/USDT amb palanquejament 3x:

Si espereu que el preu de BTC baixi de 20.000 USDT a 10.000 USDT, podeu demanar prestat un màxim de 24 BTC a AscendEX amb un capital d'1 BTC. Al preu d'1 BTC = 20.000 USDT, podeu vendre 25 BTC i tornar-los a comprar quan el preu baixi un 50%. En aquest cas, el vostre benefici seria:

25 * 20.000 - 25 * 10.000 = 250.000 USDT

Sense la possibilitat de negociar amb marge, no podríeu escurçar el testimoni en previsió de la caiguda del preu.

Fitxes aprofitades

Què són els Leveraged Tokens?

Cada token de palanca té una posició en contractes de futurs. El preu del token tendirà a fer un seguiment del preu de les posicions subjacents que manté.

Les nostres fitxes BULL aproximen 3x els rendiments, i les fitxes BEAR aproximadament -3x els rendiments.

Com els compro i venc?

Podeu negociar els fitxes palanquejades als mercats spot FTX. Aneu a la pàgina del token i feu clic a l'intercanvi del token que vulgueu.També podeu anar a la vostra cartera i fer clic a CONVERTIR. No hi ha cap taxa per això, però el preu dependrà de les condicions del mercat.

Com puc dipositar i retirar les fitxes?

Les fitxes són fitxes ERC20. Podeu dipositar-los i retirar-los de la pàgina de la cartera a qualsevol cartera ETH.Reequilibris i rendibilitats

Els fitxes apalancats es reequilibren una vegada al dia i sempre que s'aprofiten per 4.A causa del reequilibri diari, els fitxes palanquejats reduiran el risc quan perdin i reinvertiran els beneficis quan guanyin.

Així, cada dia un token +3x BULL es mourà aproximadament 3 vegades més que el subjacent. A causa dels reequilibris, els tokens palanquejats superaran el subjacent durant períodes de temps més llargs si els mercats presenten un impuls (és a dir, els dies consecutius tenen una correlació positiva) i tenen un rendiment inferior si els mercats presenten una reversió mitjana (és a dir, dies consecutius tenen una correlació negativa).

Com a exemple, comparant BULL amb BTC 3 vegades llarg:

| Preus diaris de BTC | BTC | 3x BTC | BTCBULL |

| 10k, 11k, 10k | 0% | 0% | -5,45% |

| 10k, 11k, 12,1k | 21%% | 63% | 69% |

| 10k, 9,5k, 9k | -10% | -30% | -28,4% |

Com puc crear-los i bescanviar-los?

Podeu utilitzar USD per crear qualsevol dels fitxes i podeu bescanviar qualsevol dels fitxes per USD.Els reemborsaments són en efectiu: en comptes de lliurar les posicions de futurs subjacents, rebeu USD iguals al seu valor de mercat. De la mateixa manera, envieu USD iguals al valor de mercat de les posicions que posseeix el testimoni per crear en comptes de lliurar posicions de futurs.

Per crear-los o bescanviar-los, aneu al tauler de fitxes aprofitades i feu clic al testimoni que voleu crear/bescanviar.

Quins són els seus honoraris?

Crear o bescanviar un testimoni costa un 0,10%. Els tokens també cobren una tarifa de gestió diària del 0,03%.Si negocieu als mercats al comptat, pagareu les mateixes comissions de canvi que en tots els altres mercats.

Quines fitxes té aquesta plataforma?

Ha aprofitat fitxes basades en els futurs que figuren en aquesta plataforma. Actualment inclou fitxes apalancades -1, -3 i +3 en tot el que tenim futur. Per a més informació consulteu aquí.Podria ser possible que BULL/BEAR es mogués en la mateixa direcció?

Sí, pot ser tant positiu com negatiu depèn de la volatilitat del mercat. Podeu trobar més informació sobre el seu mecanisme de preus aquí.

Per què utilitzar fitxes de palanca?

Hi ha tres raons per utilitzar fitxes palanquejades.La gestió

de fitxes de palanquejament de risc reinvertirà automàticament els beneficis en l'actiu subjacent; per tant, si la vostra posició de fitxes palanquejada guanya diners, els fitxes es posaran automàticament en posicions palanquejades 3x amb això.

Per contra, els fitxes palanquejats reduiran automàticament el risc si perden diners. Si poseu una posició ETH 3x llarga i al llarg d'un mes l'ETH cau un 33%, la vostra posició es liquidarà i no us quedarà res. Però si compreu ETHBULL, el testimoni apalancat vendrà automàticament part dels seus ETH a mesura que els mercats baixin, probablement evitant la liquidació de manera que encara li quedin actius fins i tot després d'un moviment a la baixa del 33%.

Gestió del marge

Podeu comprar fitxes palanquejades igual que fitxes ERC20 normals en un mercat spot. No cal gestionar les garanties, els marges, els preus de liquidació ni res semblant; només gastes 10.000 dòlars a ETHBULL i tens una moneda llarga amb palanquejament 3x.

Fitxes ERC20 Els fitxes

palanquejats són fitxes ERC20. Això vol dir que, a diferència de les posicions de marge, podeu retirar-les del vostre compte! Aneu a la vostra cartera i envieu fitxes palanquejades a qualsevol cartera ETH. Això vol dir que podeu custodiar les vostres pròpies fitxes palanquejades; també vol dir que podeu enviar-los a altres plataformes que enumeren les fitxes aprofitades, com Gopax.

Com funcionen els tokens apalancats?

Cada token apalancat obté la seva acció de preu negociant futurs perpetus FTX. Per exemple, digueu que voleu crear 10.000 dòlars d'ETHBULL. Per fer-ho, envieu 10.000 dòlars i el compte ETHBULL a FTX compra 30.000 dòlars en futurs perpetus ETH. Així, ETHBULL és ara 3 vegades ETH llarg.

També podeu bescanviar fitxes palanquejades pel seu valor patrimonial net. Per fer-ho, podeu tornar a enviar els vostres 10.000 dòlars d'ETHBULL a FTX i bescanviar-los. Això destruirà el testimoni; fer que el compte ETHBULL torni a vendre els 30.000 dòlars de futurs; i aboneu el vostre compte amb 10.000 dòlars.

Aquest mecanisme de creació i redempció és el que en última instància fa que les fitxes palanquejades valguin el que se suposa que han de ser.

Com es reequilibren els tokens apalancats?

Cada dia a les 00:02:00 UTC els fitxes apalancats es reequilibren. Això vol dir que cada token apalancat es negocia a FTX per tornar a assolir el palanquejament objectiu.

Per exemple, diguem que les participacions actuals d'ETHBULL són de -20.000 dòlars i + 150 ETH per testimoni, i ETH cotitza a 210 dòlars. ETHBULL té un valor patrimonial net de (-20.000 $ + 150 * 210 $) = 11.500 $ per testimoni, i una exposició ETH de 150 * 210 $ = 31.500 $ per testimoni. Per tant, el seu palanquejament és de 2,74x i, per tant, necessita comprar més ETH per tornar al palanquejament 3x, i ho farà a les 00:02:00 UTC.

Així, cada dia cada token de palanquejament reinverteix beneficis si guanya diners. Si va perdre diners, ven part de la seva posició, reduint el seu palanquejament a 3x per evitar el risc de liquidació.

A més, qualsevol testimoni es reequilibrarà si un moviment intradia fa que el seu palanquejament sigui un 33% superior al seu objectiu. Així, si els mercats baixen prou perquè el token BULL s'apalanca 4x, es reequilibrarà. Això correspon a moviments de mercat d'aproximadament un 11,15% per a fitxes BULL, 6,7% per a fitxes BEAR i un 30% per a fitxes HEDGE.

Això vol dir que els fitxes palanquejats poden donar un palanquejament fins a 3x sense gaire risc de liquidació. Caldria un moviment del mercat del 33% per liquidar un token palanquejat 3x, però el testimoni es reequilibrarà generalment en un moviment del mercat del 6-12%, reduint el seu risc i tornant al palanquejament 3x.

Concretament, la manera com es produeixen els reequilibris és:

1. FTX supervisa periòdicament els palanquejaments LT. Si qualsevol palanquejament LT supera la magnitud de 4x, provoca un reequilibri per a aquest LT.

2. Quan s'activa un reequilibri, FTX calcula el nombre d'unitats del subjacent que la LT necessita per comprar/vendre per tornar al palanquejament 3x, marcat amb els preus en aquell moment.

Aquesta és la fórmula:

2. Quan s'activa un reequilibri, FTX calcula el nombre d'unitats del subjacent que la LT necessita per comprar/vendre per tornar al palanquejament 3x, marcat amb els preus en aquell moment.

Aquesta és la fórmula:

A. Posició desitjada (DP): [Palanquejament objectiu] * NAV / [Preu de marca subjacent]

B. Posició actual (CP): participacions actuals per testimoni del subjacent

C. Mida del reequilibri: (DP - CP) * [Fitxas LT pendents ]

B. Posició actual (CP): participacions actuals per testimoni del subjacent

C. Mida del reequilibri: (DP - CP) * [Fitxas LT pendents ]

3. A continuació, FTX envia ordres al llibre de comandes de futurs perpetus associat de FTX per reequilibrar-les (per exemple, ETH-PERP per a ETHBULL/ETHBEAR). Envia un màxim de 4 milions de dòlars de comandes per 10 segons fins que hagi enviat la mida total desitjada. Tots aquests són IOC públics normals que negocien amb les ofertes/ofertes vigents al llibre de comandes en aquell moment.

4. Tingueu en compte que això ignora la diferència entre el preu subjacent quan s'activa un reequilibri i quan es produeix; ignora les tarifes; i pot tenir errors d'arrodoniment.

Això vol dir que els fitxes palanquejats poden donar un palanquejament fins a 3x sense gaire risc de liquidació. Caldria un moviment del mercat del 33% per liquidar un token palanquejat 3x, però el testimoni es reequilibrarà amb un moviment del mercat del 10%, reduint el seu risc i tornant al palanquejament 3x.

Què és el rendiment dels fitxes apalanquejades?

Moviment diari

Cada dia, els fitxes palanquejats tindran el seu rendiment objectiu; així, per exemple, cada dia (de les 00:02:00 UTC a les 00:02:00 UTC del dia següent) ETHBULL es mourà 3 vegades més que ETH.

Diversos dies

No obstant això, durant períodes de temps més llargs, els fitxes aprofitats funcionaran de manera diferent que una posició estàtica de 3x.

Per exemple, suposem que l'ETH comença a 200 dòlars, després passa a 210 dòlars durant el dia 1 i després a 220 dòlars durant el dia 2. ETH va augmentar un 10% (220/200 - 1), de manera que una posició d'ETH palanquejada 3 vegades hauria augmentat un 30%. Però ETHBULL va augmentar un 15% i després un 14,3%. El dia 1 ETHBULL va augmentar el mateix 15%. Després es va reequilibrar, comprant més ETH; i el dia 2 va augmentar un 14,3% del seu preu nou i més alt, mentre que una posició llarga 3x hauria augmentat un 15% més del preu original de 200 dòlars ETH. Així, durant aquest tram de 2 dies, la posició 3x augmenta un 15% + 15% = 30%, però ETHBULL augmenta un 15% respecte al preu original, més un 14,3% del nou preu, de manera que en realitat augmenta un 31,4%.

Aquesta diferència es produeix perquè l'augment compost d'un preu nou és diferent de pujar un 30% respecte al preu original. Si us moveu dues vegades, el segon moviment del 14,3% és a un preu nou i més alt, i per tant, en realitat, és un augment del 16,4% respecte al preu més baix original. En paraules, els vostres guanys es composen amb fitxes palanquejades.

Temps de reequilibri

El rendiment dels fitxes aprofitats serà el triple del rendiment subjacent si esteu mesurant des de l'últim moment de reequilibri. En general, els fitxes palanquejats es reequilibren cada dia a les 00:02:00 UTC. Això vol dir que els moviments posteriors de 24 hores poden no ser exactament el triple del rendiment subjacent, sinó que ho seran els moviments des de la mitjanit UTC. A més, els fitxes palanquejats que tenen un sobreapalancament es reequilibren sempre que el seu palanquejament arribi un 33% superior al seu objectiu. Això passa, aproximadament, quan l'actiu subjacent es mou un 10% per a fitxes BULL/BEAR i un 30% per a fitxes HEDGE. Així, de fet, el rendiment del testimoni de palanquejament serà 3 vegades l'actiu subjacent des que l'actiu es va moure per última vegada un 10% aquell dia si hi va haver un moviment important i el testimoni s'ha perdut, i des de la mitjanit UTC si no n'hi havia.

La Fórmula

Si el moviment de l'actiu subjacent els dies 1, 2 i 3 és M1, M2 i M3, aleshores la fórmula per a l'augment del preu del token palanquejat 3x és:

Preu nou = Preu antic * (1 + 3*M1) * (1 + 3*M2) * (1 + 3*M3)

Moviment del preu en % = Preu nou/Preu antic - 1 = (1 + 3*M1) * (1 + 3*M2) * (1 + 3* M3) - 1

Quan funcionen bé els fitxes amb palanca?

Òbviament, les fitxes BULL fan bé quan els preus pugen, i les fitxes BEAR ho fan bé quan els preus baixen. Però, com es comparen amb les posicions de marge normals? Quan BULL funciona millor que una posició apalancada +3x i quan ho fa pitjor?Reinversió de beneficis Els

fitxes apalancats reinverteixen els seus beneficis. Això vol dir que, si tenen PnL positiu, augmentaran la mida de la seva posició. Així doncs, comparant ETHBULL amb una posició de +3x ETH: si ETH augmenta un dia i després torna a pujar el següent, ETHBULL ho farà millor que +3x ETH, perquè va reinvertir els beneficis del primer dia a ETH. Tanmateix, si ETH puja i després torna a baixar, ETHBULL ho farà pitjor, perquè augmenta la seva exposició.

Reducció del Risc

Els tokens apalancats redueixen el seu risc si tenen un PnL negatiu per evitar liquidacions. Per tant, si tenen PnL negatiu, reduiran la mida de la seva posició. Tornant a comparar ETHBULL amb una posició de +3x ETH: si ETH baixa un dia i després torna a baixar l'endemà, ETHBULL ho farà millor que +3x ETH: després de la primera pèrdua, ETHBULL va vendre part del seu ETH per tornar al palanquejament 3x, mentre que la posició efectiva de +3x es va aprofitar encara més. Tanmateix, si ETH baixa i després torna a pujar, ETHBULL ho farà pitjor: va reduir part de la seva exposició a ETH després de la primera pèrdua i, per tant, va aprofitar menys la recuperació.

Exemple

Com a exemple, comparant ETHBULL amb ETH de 3 vegades de llarg:

| Preus diaris d'ETH | ETH | 3x ETH | ETHBULL |

| 200, 210, 220 | 10% | 30% | 31,4% |

| 200, 210, 200 | 0% | 0% | -1,4% |

| 200, 190, 180 | -10% | -30% | -28,4% |

Resum

En els casos anteriors, els tokens apalancats funcionen bé, o almenys millor que una posició de marge que comença amb la mateixa mida, quan els mercats tenen impuls. No obstant això, ho fan pitjor que una posició de marge quan els mercats reverteixen la mitjana.

Una idea errònia comuna és que els fitxes palanquejats tenen exposició a la volatilitat o gamma. Els tokens apalancats funcionen bé si els mercats augmenten molt i després augmenten molt més, i malament si els mercats augmenten molt i després retrocedeixen molt, ambdós amb una alta volatilitat. L'exposició real que tenen és principalment a la direcció dels preus i, en segon lloc, a l'impuls.

Comerç BOU/ ÓS BOU-

ÓS

ETHBULL - ETHBEAR

Com compreu/veneu fitxes amb palanquejament?

Hi ha diverses maneres de fer-ho.Mercats al comptat (recomanat)

La manera més senzilla de comprar un token apalancat és al seu mercat al comptat. Per exemple, podeu anar al mercat spot ETHBULL/USD i comprar o revendre ETHBULL. Podeu trobar un mercat spot de fitxes palanquejades si aneu a la pàgina de fitxes i feu clic al nom; o fent clic al futur subjacent a la barra superior i després al nom del mercat.

Converteix

També podeu comprar o vendre fitxes palanquejades directament des de la pàgina de la vostra cartera mitjançant la funció CONVERTIR. Si trobeu un testimoni i feu clic a CONVERTIR a la part dreta de la pantalla, veureu un quadre de diàleg en el qual podreu convertir fàcilment qualsevol de les vostres monedes a AscendEX en el testimoni apalancat.

Creació / Redempció

Finalment, podeu crear o bescanviar fitxes palanquejades. Això no es recomana tret que hàgiu llegit tota la documentació sobre fitxes palanquejades. La creació o el bescanvi de fitxes palanquejades tindrà un impacte en el mercat i no sabreu quin preu obtindreu fins després de crear o bescanviar. Recomanem utilitzar els mercats spot.

Podeu crear o bescanviar un testimoni aprofitat si aneu a la pàgina de fitxes i feu clic a més informació. Si creeu 10.000 dòlars d'ETHBULL, això enviarà una ordre de mercat per comprar 30.000 dòlars d'ETH-PERP, calcularà el preu pagat i us cobrarà aquesta quantitat de diners; A continuació, acreditarà el vostre compte amb l'import corresponent d'ETHBULL.

- Llenguatge

-

ქართული

-

Қазақша

-

Suomen kieli

-

עברית

-

Afrikaans

-

Հայերեն

-

آذربايجان

-

Lëtzebuergesch

-

Gaeilge

-

Maori

-

Беларуская

-

አማርኛ

-

Туркмен

-

Ўзбек

-

Soomaaliga

-

Malagasy

-

Монгол

-

Кыргызча

-

ភាសាខ្មែរ

-

ລາວ

-

Hrvatski

-

Lietuvių

-

සිංහල

-

Српски

-

Cebuano

-

Shqip

-

中文(台灣)

-

Magyar

-

Sesotho

-

eesti keel

-

Malti

-

Македонски

-

забо́ни тоҷикӣ́

-

नेपाली

-

ဗမာစကာ

-

Shona

-

Nyanja (Chichewa)

-

Samoan

-

Íslenska

-

Bosanski

-

Kreyòl

Tags

preguntes més freqüents a ascendex

preguntes més freqüents a ascendex

preguntes freqüents sobre ascendex

centre d'ajuda a ascendex

centre d'ajuda ascendex

què és un ordre límit

què és un ordre de mercat

limitació de preus

com obtenir descomptes en les tarifes

comerç en efectiu

comerç de marge

regles de comerç de marge asd

regles de la targeta de punts ascendex

quin és el preu de referència

regles de comerç de marge ascendex

fitxes palanquejades

què són fitxes palanquejades

com els compro i els venc

com puc dipositar i retirar les fitxes

reequilibris i rendiments

per què utilitzar fitxes palanquejades

com funcionen els fitxes palanquejats

com es reequilibren les fitxes palanquejades

quan les fitxes palanquejades funcionen bé

com comprar fitxes palanquejades

com vendre fitxes palanquejades