Veelgestelde vragen (FAQ) over handelen in AscendEX

By

AscendEX Cryptocurrency

3547

0

- Taal

-

English

-

العربيّة

-

简体中文

-

हिन्दी

-

Indonesia

-

Melayu

-

فارسی

-

اردو

-

বাংলা

-

ไทย

-

Tiếng Việt

-

Русский

-

한국어

-

日本語

-

Español

-

Português

-

Italiano

-

Français

-

Deutsch

-

Türkçe

-

Norsk bokmål

-

Svenska

-

Tamil

-

Polski

-

Filipino

-

Română

-

Slovenčina

-

Zulu

-

Slovenščina

-

latviešu valoda

-

Čeština

-

Kinyarwanda

-

Українська

-

Български

-

Dansk

-

Kiswahili

Handel

Wat is een limiet-/marktorder

Limietorder

Een limietorder is een order om tegen een bepaalde prijs of beter te kopen of verkopen. Het wordt ingevoerd met zowel de ordergrootte als de orderprijs.

Marktorder

Een marktorder is een order om direct te kopen of te verkopen tegen de best beschikbare prijs. Het wordt alleen ingevoerd met de bestelgrootte.

De marktorder wordt als limietorder op het boek geplaatst met een koerskraag van 10%. Dat betekent dat de marktorder (geheel of gedeeltelijk) wordt uitgevoerd als de real-time quote binnen de 10% afwijking van de marktprijs ligt wanneer de order wordt geplaatst. Het niet-gevulde deel van de marktorder wordt geannuleerd.

Limiet Prijsbeperking

1. Limietorder

Bij een verkooplimietorder wordt de order afgewezen als de limietprijs hoger is dan tweemaal of lager dan de helft van de beste biedprijs.

Voor een kooplimietorder wordt de order afgewezen als de limietprijs hoger is dan twee keer of lager dan

de helft van de beste vraagprijs.

Bijvoorbeeld:

ervan uitgaande dat de huidige beste biedprijs van BTC 20.000 USDT is, kan de orderprijs voor een verkooplimietorder niet hoger zijn dan 40.000 USDT of lager dan 10.000 USDT. Anders wordt de bestelling geweigerd.

2. Stoplimietorder

A. Voor een koopstoplimietorder moet aan de volgende vereisten worden voldaan

: Stopprijs ≥huidige marktprijs

b. De limietprijs kan niet hoger zijn dan twee keer of lager dan de helft van de stopprijs.

Anders wordt de order afgewezen

. B. Voor een limietorder voor een verkoopstop moet aan de volgende vereisten zijn voldaan

: Stopprijs ≤huidige marktprijs

b. De limietprijs kan niet hoger zijn dan twee keer of lager dan de helft van de stopprijs.

Anders wordt de order afgewezen

. Voorbeeld 1:

Ervan uitgaande dat de huidige marktprijs van BTC 20.000 USD is, moet de stopprijs voor een buy stop-limit order hoger zijn dan 20.000 USDT. Als de stopprijs is ingesteld op 30.000 USDT, kan de limietprijs niet hoger zijn dan 60.000 USDT of lager dan 15.000 USDT.

Voorbeeld 2:

Ervan uitgaande dat de huidige marktprijs van BTC 20.000 USDT is, moet de stopprijs voor een verkoopstoplimietorder lager zijn dan 20.000 USDT. Als de stopprijs is ingesteld op 10.000 USDT, kan de limietprijs niet hoger zijn dan 20.000 USDT of lager dan 5.000 USDT.

Opmerking: Bestaande orders in de orderboeken zijn niet onderworpen aan de bovenstaande beperkingsupdate en zullen niet worden geannuleerd als gevolg van marktprijsbewegingen.

Hoe u kortingen kunt krijgen

AscendEX heeft een nieuwe trapsgewijze kortingsstructuur voor VIP-kosten gelanceerd. VIP-niveaus hebben kortingen op basishandelskosten en zijn gebaseerd op (i) 30-daagse handelsvolume (in beide activaklassen) en (ii) 30-daagse gemiddelde ontgrendeling van ASD-holdings.

VIP-niveaus 0 tot en met 7 ontvangen kortingen op handelskosten op basis van handelsvolume OF ASD-holdings. Deze structuur biedt voordelen van verlaagde tarieven voor zowel grote handelaren die ervoor kiezen om geen ASD aan te houden, als ASD-houders die mogelijk niet genoeg handelen om gunstige vergoedingsdrempels te bereiken.

Top VIP-niveaus 8 tot en met 10 komen in aanmerking voor de gunstigste handelskostenkortingen en kortingen op basis van handelsvolume EN ASD-bezit. Top VIP-niveaus zijn daarom alleen toegankelijk voor klanten die een aanzienlijke toegevoegde waarde bieden aan het AscendEX-ecosysteem als zowel grootvolumehandelaren als ASD-houders.

Opmerking:

1. Het handelsvolume voor de laatste 30 dagen van de gebruiker (in USDT) wordt elke dag om UTC 0:00 berekend op basis van de dagelijkse gemiddelde prijs van elk handelspaar in USDT.

2. De laatste 30-daagse gemiddelde ontgrendeling van ASD-holdings van de gebruiker wordt elke dag berekend om UTC 0:00 op basis van de gemiddelde bezitsperiode van de gebruiker.

3. Activa met grote marktkapitalisatie: BTC, BNB, BCH, DASH, HT, ETH, ETC, EOS, LTC, TRX, XRP, OKB, NEO, ADA, LINK.

4. Altcoins: alle andere tokens/coins behalve Large Market Cap Assets.

5. Zowel cashhandel als margehandel komen in aanmerking voor de nieuwe VIP-kortingsstructuur.

6. Ontgrendelde ASD-holdings van de gebruiker = Totale ontgrendelde ASD in Cash Margin-rekeningen.

Aanvraagproces: in aanmerking komende gebruikers kunnen een e-mail sturen naar [email protected] met "verzoek om VIP-tariefkorting" als onderwerpregel van hun geregistreerde e-mail op AscendEX. Voeg ook screenshots toe van VIP-niveaus en handelsvolume op andere platforms.

Contant handelen

Als het gaat om digitale activa, is contante handel een van de meest elementaire soorten handels- en investeringsmechanismen voor elke typische handelaar. We zullen de basisprincipes van contant handelen doornemen en enkele van de belangrijkste termen bespreken die u moet kennen bij het handelen in contanten.Cash trading houdt in dat je een activum zoals Bitcoin koopt en vasthoudt totdat de waarde ervan stijgt, of dat je het gebruikt om andere altcoins te kopen waarvan handelaren denken dat ze in waarde kunnen stijgen. Op de Bitcoin-spotmarkt kopen en verkopen handelaren Bitcoin en hun transacties worden onmiddellijk afgehandeld. Eenvoudig gezegd is het de onderliggende markt waar bitcoins worden uitgewisseld.

Sleutelbegrippen:

handelspaar:Een handelspaar bestaat uit twee activa waarbij handelaren het ene activum voor het andere kunnen ruilen en vice versa. Een voorbeeld is het BTC/USD-handelspaar. Het eerste vermelde activum wordt de basisvaluta genoemd, terwijl het tweede activum de noteringsvaluta wordt genoemd.

Orderboek: In een orderboek kunnen handelaren de huidige biedingen en aanbiedingen bekijken die beschikbaar zijn om activa te kopen of verkopen. Op de markt voor digitale activa worden orderboeken voortdurend bijgewerkt. Dit betekent dat beleggers op elk moment een transactie in een orderboek kunnen uitvoeren.

Marge handel

ASD-margehandelsregels

- De rente op ASD-margeleningen wordt elk uur berekend en bijgewerkt op de gebruikersaccount, in tegenstelling tot de afwikkelingscyclus van andere margeleningen.

- Voor de ASD die beschikbaar is in de Margin Account, kunnen gebruikers zich abonneren op het ASD Investment Product op de My Asset - ASD-pagina van de gebruiker. De dagelijkse retourdistributie wordt geboekt op de margerekening van de gebruiker.

- ASD Investeringsquotum in Cash Account kan direct worden overgedragen naar Margin Account. ASD Investeringsquotum in de Margin Account kan als onderpand worden gebruikt.

- Er wordt een haircut van 2,5% toegepast voor het ASD-investeringsquotum wanneer het wordt gebruikt als onderpand voor margehandel. Wanneer het ASD-investeringsquotum ervoor zorgt dat de netto-activa van de margerekening lager is dan de effectieve minimummarge, zal het systeem het productabonnementsverzoek afwijzen.

- Prioriteit gedwongen liquidatie: ASD Beschikbaar vóór ASD Investeringsquotum. Wanneer een margestorting wordt geactiveerd, wordt de ASD-investeringsquota gedwongen geliquideerd en wordt er een provisie van 2,5% in rekening gebracht.

- Referentieprijs van ASD gedwongen liquidatie= Gemiddelde van ASD middenprijs over de laatste 15 minuten. Middenprijs = (Beste bod + Beste vraag)/2

- Het is gebruikers niet toegestaan om ASD te shorten als er een ASD-investeringsquotum op een geldrekening of een margerekening staat.

- Zodra er ASD beschikbaar is voor het inwisselen van investeringen in de account van de gebruiker, kan de gebruiker ASD shorten.

- De dagelijkse rendementsverdeling van het ASD-beleggingsproduct wordt op de margerekening geboekt. Het zal op dat moment dienen als terugbetaling voor elke USDT-lening.

- ASD-rente betaald door het lenen van ASD wordt beschouwd als verbruik.

AscendEX-puntenkaartregels

AscendEX lanceerde de Point Card ter ondersteuning van een korting van 50% voor de terugbetaling van de marge-rente van gebruikers.

Puntenkaarten kopen

1. Gebruikers kunnen puntenkaarten kopen op de margehandelspagina (linkerhoek) of gaan naar My Asset-Buy Puntenkaart om ze te kopen.

2. De Puntenkaart wordt verkocht voor een waarde van 5 USDT equivalent van ASD per stuk. De kaartprijs wordt elke 5 minuten bijgewerkt op basis van de vorige gemiddelde ASD-prijs van 1 uur. De aankoop is voltooid nadat u op de knop "Nu kopen" hebt geklikt.

3. Zodra ASD-tokens zijn verbruikt, worden ze overgebracht naar een specifiek adres voor permanente blokkering.

Puntkaarten gebruiken

1. Elke puntenkaart is 5 punten waard, waarvan 1 punt inwisselbaar is voor 1 UDST. De decimale nauwkeurigheid van Point komt overeen met de prijs van het USDT-handelspaar.

2. Rente wordt altijd eerst betaald met Point Cards, indien beschikbaar.

3. Rente die na aankoop wordt gemaakt, krijgt 50% korting bij betaling met Point Cards. Deze korting is echter niet van toepassing op bestaande rente.

4. Puntenkaarten die eenmaal zijn verkocht, kunnen niet worden gerestitueerd.

Wat is de referentieprijs

Om prijsafwijkingen als gevolg van marktvolatiliteit te verminderen, gebruikt AscendEX een samengestelde referentieprijs voor de berekening van margevereiste en gedwongen liquidatie. De referentieprijs wordt berekend door een gemiddelde laatste handelsprijs te nemen van de volgende vijf beurzen - AscendEX, Binance, Huobi, OKEx en Poloniex, en de hoogste en de laagste prijs te verwijderen.AscendEX behoudt zich het recht voor om prijsbronnen zonder kennisgeving bij te werken.

AscendEX-handelsregels voor marge

AscendEX Margin Trading is een financieel derivaat dat wordt gebruikt voor de handel in contanten. Tijdens het gebruik van de Margin Trading-modus kunnen AscendEX-gebruikers hun verhandelbare activa gebruiken om een potentieel hoger rendement op hun investering te behalen. Gebruikers moeten echter ook het risico van mogelijke verliezen van margehandel begrijpen en dragen.Margehandel op AscendEX vereist onderpand om het hefboommechanisme te ondersteunen, waardoor gebruikers op elk moment kunnen lenen en terugbetalen tijdens margehandel. Gebruikers hoeven niet handmatig te vragen om te lenen of terug te geven. Wanneer gebruikers hun BTC-, ETH-, USDT-, XRP-activa naar hun "margerekening" overboeken, kunnen alle rekeningsaldi als onderpand worden gebruikt.

1.Wat is margehandel?

Handelen op marge is het proces waarbij gebruikers geld lenen om meer digitale activa te verhandelen dan wat ze zich normaal gesproken zouden kunnen veroorloven. Margehandel stelt gebruikers in staat hun koopkracht te vergroten en mogelijk een hoger rendement te behalen. Gezien de hoge marktvolatiliteit van het digitale activum, kunnen gebruikers echter ook veel grotere verliezen lijden door gebruik te maken van hefboomwerking. Daarom moeten gebruikers het risico van handelen op marge volledig begrijpen voordat ze een margerekening openen.

2.Margerekening

AscendEX-margehandel vereist een aparte "Margerekening". Gebruikers kunnen hun activa overboeken van hun Geldrekening naar hun Marginrekening als onderpand voor een margelening op de pagina [Mijn activa].

3. Margelening

Na een succesvolle overdracht past het systeem van het platform automatisch de maximale hefboomwerking toe die beschikbaar is op basis van het "Margin Asset"-saldo van de gebruiker. Gebruikers hoeven geen margelening aan te vragen.

Wanneer de margehandelspositie de margeactiva overschrijdt, vertegenwoordigt het overschrijdingsgedeelte de margelening. De margehandelspositie van de gebruiker moet binnen de gespecificeerde maximale ruilkracht (limiet) blijven.

Bijvoorbeeld:

de bestelling van een gebruiker wordt afgewezen wanneer de totale lening de maximale leenlimiet van het account overschrijdt. De foutcode wordt weergegeven in de sectie Open Order/Ordergeschiedenis op de handelspagina als 'Niet genoeg te lenen'. Als gevolg hiervan kunnen gebruikers niet meer lenen totdat ze de uitstaande lening hebben terugbetaald en verlaagd tot onder de maximale leenlimiet.

4. Belangen van margelening

Gebruikers kunnen hun lening alleen terugbetalen met het token dat ze hebben geleend. Rente op margeleningen wordt elke 8 uur om 8:00 UTC, 16:00 UTC en 24:00 UTC berekend en bijgewerkt op de accountpagina van de gebruiker. Houd er rekening mee dat elke bewaarperiode van minder dan 8 uur wordt geteld als een periode van 8 uur. Er wordt geen rekening gehouden met rente wanneer het lenen en terugbetalen is voltooid voordat de volgende margelening wordt bijgewerkt.

Puntkaartregels

5. Terugbetaling

van leningen AscendEX stelt gebruikers in staat om de leningen terug te betalen door de activa van hun margerekening te verhandelen of meer activa van hun geldrekening over te boeken. De maximale handelskracht wordt bij terugbetaling bijgewerkt.

Voorbeeld:

Wanneer de gebruiker 1 BTC overmaakt naar de Margin Account en de huidige hefboomwerking 25 keer is, is de maximale ruilkracht 25 BTC.

Uitgaande van de prijs van 1 BTC = 10.000 USDT, resulteert het kopen van 24 BTC extra bij de verkoop van 240.000 USDT in een lening (Borrowed Asset) van 240.000 USDT. De gebruiker kan de lening plus rente terugbetalen door een overboeking te doen vanaf de geldrekening of door BTC te verkopen.

Maak een overboeking:

gebruikers kunnen 240.000 USDT (plus gemaakte rente) overmaken van de geldrekening om de lening terug te betalen. De maximale handelskracht zal dienovereenkomstig toenemen.

Doe een transactie:

Gebruikers kunnen 24 BTC (plus respectievelijke verschuldigde rente) verkopen via margehandel en de verkoopopbrengst wordt automatisch in mindering gebracht als leningaflossing van geleende activa. De maximale handelskracht zal dienovereenkomstig toenemen.

Let op: Rentegedeelte wordt vóór de hoofdsom van de lening afgelost.

6. Berekening van margevereiste en liquidatie

In de margehandel wordt de initiële marge ("IM") eerst afzonderlijk berekend voor het geleende activum van de gebruiker, het activum van de gebruiker en de algemene gebruikersaccounts. Vervolgens wordt de hoogste waarde van allemaal gebruikt voor de effectieve initiële marge (EIM) voor de rekening. IM wordt geconverteerd naar USDT-waarde op basis van de huidige beschikbare marktprijs.

EIM voor de rekening= Maximale waarde van (IM voor alle geleende activa, IM voor totale activa, IM voor de rekening)

IM voor individuele geleende activa = (geleende activa + verschuldigde rente)/ (maximale hefboomwerking voor activa-1)

IM voor alle geleende activa = som van (IM voor individuele geleende activa)

IM voor individuele activa = activa / (maximale hefboomwerking voor activa -1)

IM voor totale activa = som van alle (IM voor individuele activa) * Leningsverhouding

Leningratio = (Totale geleende activa + totale verschuldigde rente) / Totale activa

IM voor de rekening = (Totale geleende activa + totale verschuldigde rente) / (maximale hefboomwerking voor de rekening -1)

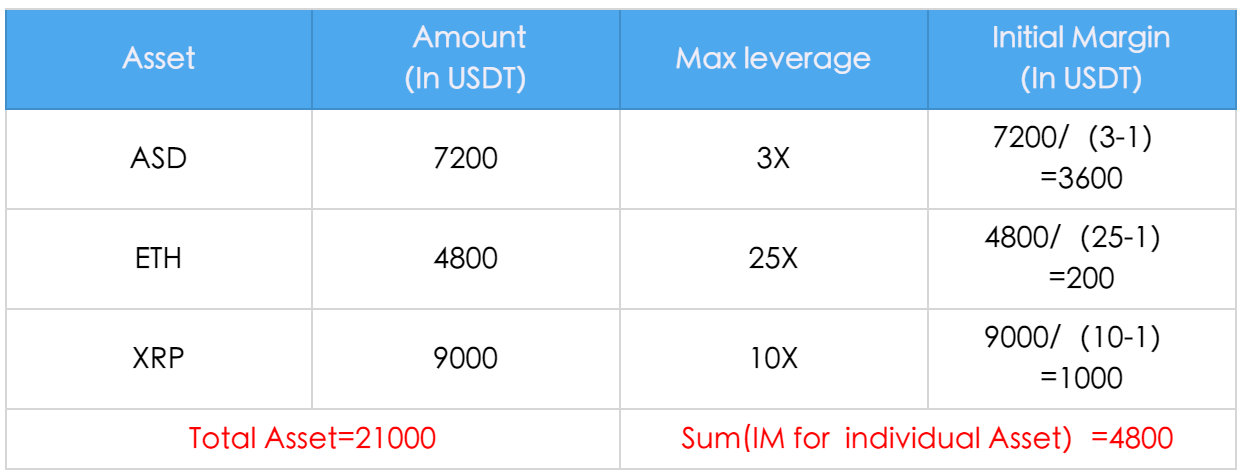

Voorbeeld:

de positie van de gebruiker wordt als volgt weergegeven:

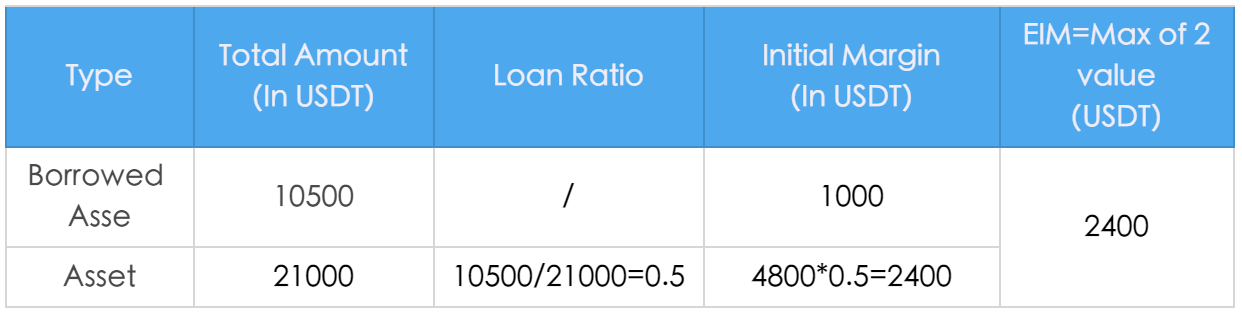

Daarom wordt de Effectieve Initiële Marge voor de rekening als volgt berekend:

Opmerking:

Ter illustratie is Verschuldigde rente in het bovenstaande voorbeeld op 0 gezet.

Wanneer het huidige nettovermogen van de margerekening lager is dan de EIM, kunnen gebruikers niet meer geld lenen.

Wanneer het huidige nettovermogen van de margerekening de EIM overschrijdt, kunnen gebruikers nieuwe bestellingen plaatsen. Het systeem berekent echter de impact van een nieuwe order op de netto-activa van de margerekening op basis van de orderprijs. Als de nieuw geplaatste order ervoor zorgt dat de nieuwe Net Asset of Margin Account onder de nieuwe EIM zakt, wordt de nieuwe order afgewezen.

Update van effectieve minimummarge (EMM) voor de rekening

De minimummarge (MM) wordt eerst berekend voor de geleende activa en activa van de gebruiker. De grootste waarde van die twee wordt gebruikt voor de effectieve minimummarge voor de rekening. MM wordt geconverteerd naar USDT-waarde op basis van de beschikbare marktprijs.

EMM voor de rekening = maximale waarde van (MM voor alle geleende activa, MM voor totale activa)

MM voor individuele geleende activa = (geleende activa + verschuldigde rente)/ (maximale hefboomwerking voor de activa*2 -1)

MM voor alle geleende activa = Sommatie van (MM voor individueel geleend activum)

MM voor individueel activum = activum / (Max. hefboomwerking voor het activum *2 -1)

MM voor totale activa = Sommatie van (MM voor individueel activum) * Leningratio

Leningratio = (Totaal geleend Activa + totale verschuldigde rente) / totale activa

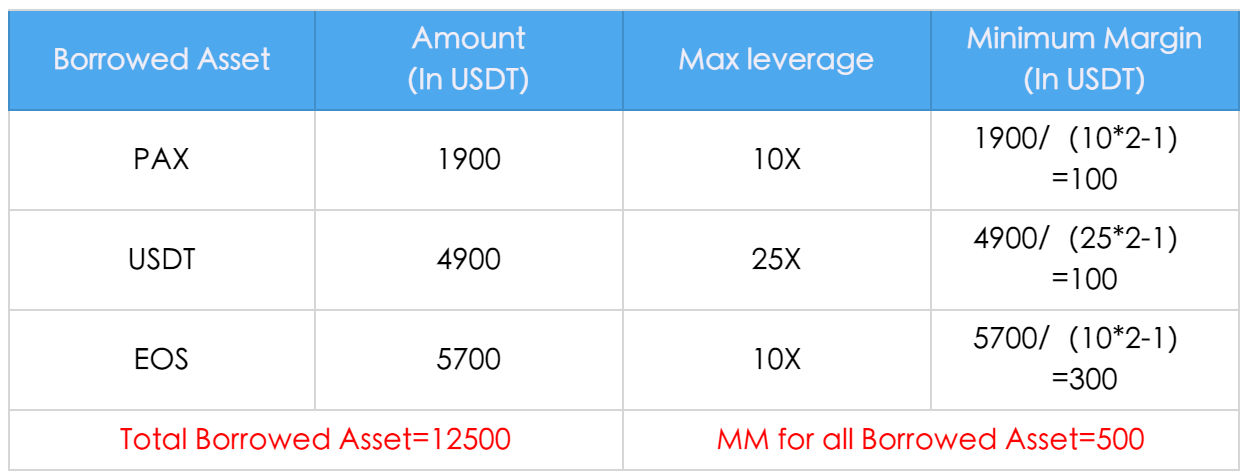

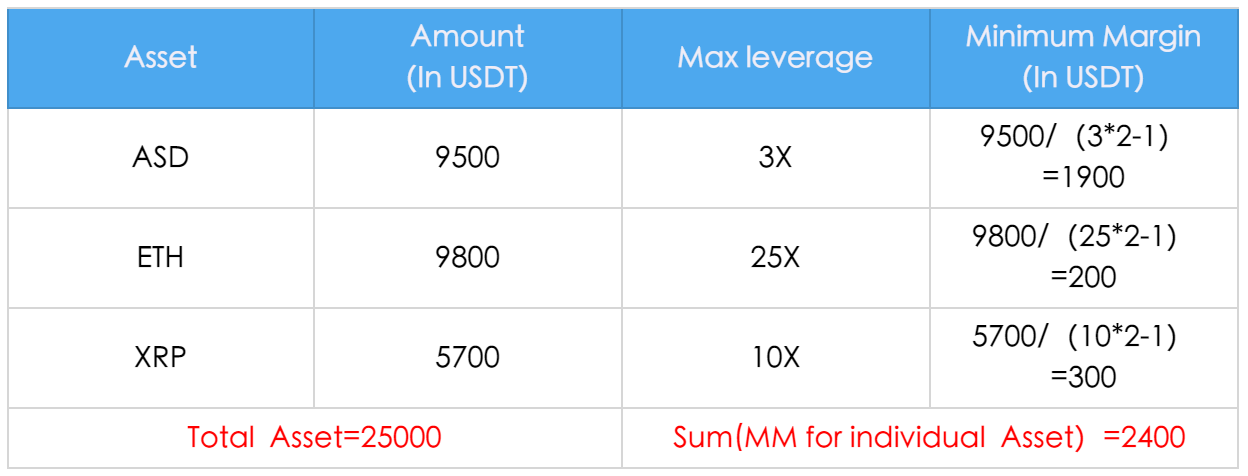

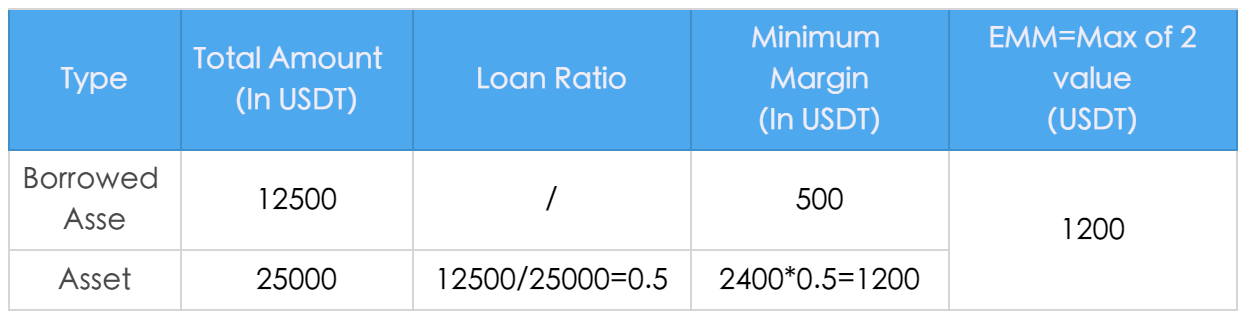

Een voorbeeld van de positie van de gebruiker wordt hieronder weergegeven:

Daarom wordt de effectieve minimummarge voor de rekening als volgt berekend:

Regels voor openstaande orders Een

open order voor margehandel zal leiden tot een toename van het geleende vermogen, zelfs voordat de order wordt uitgevoerd. Het heeft echter geen invloed op het nettovermogen.

Opmerking :

Ter illustratie is Verschuldigde rente in het bovenstaande voorbeeld ingesteld op 0.

De regels voor het liquidatieproces blijven hetzelfde. Wanneer het dempingspercentage 100% bereikt, wordt de margerekening van de gebruiker onmiddellijk gedwongen geliquideerd.

Kussentarief = nettovermogen van margerekening / effectieve minimummarge voor de rekening.

De berekening van het totale bedrag aan geleende activa en activa

In het gedeelte Leningsoverzicht op de margehandelspagina worden Saldo en Leningsbedrag per activum weergegeven.

Totaalbedrag van activa = som van saldo van alle activa geconverteerd naar de equivalente waarde van USDT op basis van de marktprijs

Totaalbedrag van geleende activa = som van geleende bedrag voor alle activa geconverteerd naar de equivalente waarde van USDT op basis van de marktprijs.

Huidige margeverhouding = Totale activa / Netto-activa (dat is Totale activa - Geleende activa - Verschuldigde rente)

Kussen = Netto-activa/Min. margevereiste.

Margestorting: Wanneer kussen 120% bereikt, ontvangt de gebruiker een margestorting via e-mail.

Liquidatie: wanneer de buffer 100% bereikt, kan de margin-rekening van de gebruiker worden geliquideerd.

7.Liquidatieproces

Referentieprijs

Om prijsafwijkingen als gevolg van marktvolatiliteit te verminderen, gebruikt AscendEX een samengestelde referentieprijs voor de berekening van margevereiste en gedwongen liquidatie. De referentieprijs wordt berekend door een gemiddelde laatste handelsprijs te nemen van de volgende vijf beurzen (volgens beschikbaarheid op het moment van berekening) - AscendEX, Binance, Huobi, OKEx en Poloniex, en de hoogste en laagste prijs te verwijderen.

AscendEX behoudt zich het recht voor om prijsbronnen zonder kennisgeving bij te werken.

Proces overzicht

- Wanneer de buffer van de margerekening 1,0 bereikt, wordt gedwongen liquidatie uitgevoerd door het systeem, namelijk de gedwongen liquidatiepositie wordt uitgevoerd op de secundaire markt;

- Als de buffer van de margerekening 0,7 bereikt tijdens gedwongen liquidatie of als de buffer nog steeds lager is dan 1,0 nadat de gedwongen liquidatiepositie is uitgevoerd, wordt de positie verkocht aan de BLP;

- Alle functies worden automatisch hervat voor de margerekening nadat de positie aan de BLP is verkocht en uitgevoerd, namelijk het saldo van de rekening is niet negatief.

8. Fondsoverdracht

Wanneer het nettovermogen van een gebruiker groter is dan 1,5 keer dat van de initiële marge, kan de gebruiker activa overboeken van zijn margerekening naar zijn geldrekening zolang het nettovermogen hoger of gelijk blijft aan 1,5 keer de initiële marge .

9.Risicoherinnering

Hoewel margehandel de koopkracht kan vergroten voor een hoger winstpotentieel met het gebruik van financiële hefboomwerking, kan het ook het handelsverlies vergroten als de prijs zich in het nadeel van de gebruiker beweegt. Daarom moet de gebruiker het gebruik van handel met hoge marges beperken om het risico op liquidatie en zelfs grotere financiële verliezen te beperken.

10.Case-scenario's

Hoe handelen op marge als de prijs stijgt? Hier is een voorbeeld van BTC/USDT met een hefboomwerking van 3x.

Als u verwacht dat de BTC-prijs zou stijgen van 10.000 USDT naar 20.000 USDT, kunt u maximaal 20.000 USDT lenen van AscendEX met 10.000 USDT kapitaal. Voor de prijs van 1 BTC = 10.000 USDT kun je 25 BTC kopen en ze vervolgens verkopen wanneer de prijs verdubbelt. In dit geval zou uw winst zijn:

25*20.000 – 10.000 (kapitaalmarge) – 240.000 (lening) = 250.000 USDT

Zonder de marge zou u slechts PL-winst van 10.000 USDT hebben gerealiseerd. Ter vergelijking: margehandel met een hefboomwerking van 25x vergroot de winst met 25 keer.

Hoe handelen op marge als de prijs daalt? Hier is een voorbeeld van BTC/USDT met 3x hefboomwerking:

Als u verwacht dat de prijs van BTC zou dalen van 20.000 USDT naar 10.000 USDT, kunt u maximaal 24 BTC lenen van AscendEX met 1BTC kapitaal. Tegen de prijs van 1 BTC = 20.000 USDT kun je 25 BTC verkopen en ze vervolgens terugkopen als de prijs met 50% daalt. In dit geval zou uw winst zijn:

25*20.000 – 25*10.000= 250.000 USDT

Zonder de mogelijkheid om op marge te handelen, zou u het token niet kunnen shorten in afwachting van een dalende prijs.

Hefboomtokens

Wat zijn hefboomtokens?

Elk hefboomtoken-token bezit een positie in futures-contracten. De prijs van het token volgt meestal de prijs van de onderliggende posities die het bezit.

Onze BULL-tokens benaderen 3x rendementen en BEAR-tokens benaderen -3x rendementen.

Hoe koop en verkoop ik ze?

U kunt de tokens met hefboomwerking verhandelen op FTX-spotmarkten. Ga naar de tokenpagina en klik op ruilen voor het gewenste token.U kunt ook naar uw portemonnee gaan en op CONVERTEREN klikken. Hieraan zijn geen kosten verbonden, maar de prijs is afhankelijk van de marktomstandigheden.

Hoe kan ik de tokens storten en opnemen?

De tokens zijn ERC20-tokens. U kunt ze storten en opnemen van de portemonneepagina naar elke ETH-portemonnee.Herbalanceringen en retouren

Hefboomtokens worden één keer per dag opnieuw in evenwicht gebracht en telkens wanneer ze 4x worden gebruikt.Vanwege de dagelijkse herbalancering, zullen leveraged tokens het risico verminderen wanneer ze verliezen en winsten herinvesteren wanneer ze winnen.

Dus elke dag zal een +3x BULL-token ongeveer 3 keer zoveel bewegen als het onderliggende. Vanwege de herbalanceringen zullen tokens met een hefboomwerking over langere perioden beter presteren dan de onderliggende waarde als markten momentum vertonen (dwz opeenvolgende dagen hebben een positieve correlatie), en ondermaats presteren als markten een gemiddelde omkering vertonen (dwz opeenvolgende dagen hebben een negatieve correlatie).

Als voorbeeld, het vergelijken van BULL met 3x lange BTC:

| BTC dagprijzen | BTC | 3x Bitcoin | BTCBULL |

| 10k, 11k, 10k | 0% | 0% | -5,45% |

| 10k, 11k, 12.1k | 21%% | 63% | 69% |

| 10k, 9,5k, 9k | -10% | -30% | -28,4% |

Hoe kan ik ze maken en inwisselen?

U kunt USD gebruiken om elk van de tokens te maken en u kunt elk van de tokens terugwisselen voor USD.De aflossingen zijn contant - in plaats van de onderliggende futuresposities te leveren, ontvangt u USD gelijk aan hun marktwaarde. Op dezelfde manier stuurt u USD gelijk aan de marktwaarde van de posities die het token bezit om te creëren in plaats van zelf futures-posities te leveren.

Om ze aan te maken of in te wisselen, gaat u naar het hefboomtoken-dashboard en klikt u op het token dat u wilt maken/inwisselen.

Wat zijn hun vergoedingen?

Het kost 0,10% om een token aan te maken of in te wisselen. Tokens rekenen ook een dagelijkse beheervergoeding van 0,03%.Als u op de spotmarkten handelt, betaalt u in plaats daarvan dezelfde wisselkosten als op alle andere markten.

Welke tokens heeft dit platform?

Het heeft gebruik gemaakt van tokens op basis van de futures die op dit platform worden vermeld. Het bevat momenteel -1, -3 en +3 hefboomtokens voor alles waar we een toekomst voor hebben. Voor meer informatie zie hier.Zou het mogelijk zijn dat BULL/BEAR in dezelfde richting bewegen?

Ja, het kan zowel positief als negatief zijn, afhankelijk van de marktvolatiliteit. Meer informatie over het prijsmechanisme vindt u hier.

Waarom hefboomtokens gebruiken?

Er zijn drie redenen om leveraged tokens te gebruiken.Risicobeheer

Tokens met hefboomwerking zullen de winst automatisch herinvesteren in de onderliggende waarde; dus als uw tokenpositie met hefboomwerking geld oplevert, zullen de tokens daarmee automatisch op 3x hefboomposities worden geplaatst.

Omgekeerd zullen tokens met een hefboomwerking automatisch het risico verminderen als ze geld verliezen. Als u een 3x lange ETH-positie inneemt en in de loop van een maand daalt ETH met 33%, dan wordt uw positie geliquideerd en heeft u niets meer over. Maar als u in plaats daarvan ETHBULL koopt, zal het token met hefboomwerking automatisch een deel van zijn ETH verkopen als de markten dalen.

Marge beheren

U kunt hefboomtokens kopen, net als normale ERC20-tokens op een spotmarkt. U hoeft geen onderpand, marge, liquidatieprijzen of iets dergelijks te beheren; je geeft gewoon $ 10.000 uit aan ETHBULL en hebt een lange munt met een hefboomwerking van 3x.

ERC20

-tokens Hefboomtokens zijn ERC20-tokens. Dat betekent dat u - in tegenstelling tot margeposities - ze van uw rekening kunt opnemen! U gaat naar uw portemonnee en stuurt hefboomtokens naar elke ETH-portemonnee. Dit betekent dat u uw eigen tokens met hefboomwerking kunt bewaren; het betekent ook dat je ze naar andere platforms kunt sturen die de tokens met hefboomwerking vermelden, zoals Gopax.

Hoe werken hefboomtokens?

Elk token met hefboomwerking krijgt zijn prijsactie door eeuwigdurende FTX-futures te verhandelen. Stel bijvoorbeeld dat u €10.000 aan ETHBULL wilt creëren. Om dit te doen, stuurt u $ 10.000 in en het ETHBULL-account op FTX koopt voor $ 30.000 aan ETH eeuwigdurende futures. ETHBULL is dus nu 3x lang ETH.

U kunt ook hefboomtokens inwisselen voor hun intrinsieke waarde. Om dat te doen, kunt u uw $ 10.000 aan ETHBULL terugsturen naar FTX en deze inwisselen. Dit zal het token vernietigen; ervoor zorgen dat het ETHBULL-account de $ 30.000 aan futures terugverkoopt; en crediteer uw account met $ 10.000.

Dit creatie- en inwisselmechanisme zorgt er uiteindelijk voor dat de tokens met hefboomwerking de moeite waard zijn wat ze zouden moeten zijn.

Hoe herbalanceren hefboomtokens?

Elke dag om 00:02:00 UTC worden de tokens met hefboomwerking opnieuw in balans gebracht. Dat betekent dat elk token met hefboomwerking op FTX wordt verhandeld om opnieuw zijn beoogde hefboomwerking te bereiken.

Stel bijvoorbeeld dat het huidige bezit van ETHBULL - $ 20.000 en + 150 ETH per token is, en dat ETH wordt verhandeld tegen $ 210. ETHBULL heeft een intrinsieke waarde van (-$20.000 + 150*$210) = $11.500 per token en een ETH-blootstelling van 150*$210 = $31.500 per token. De hefboomwerking is dus 2,74x, en dus moet het meer ETH kopen om terug te keren naar 3x hefboomwerking, en zal dit doen om 00:02:00 UTC.

Dus elke dag herinvesteert elk hefboomtoken de winst als het geld opleverde. Als het geld verliest, verkoopt het een deel van zijn positie, waardoor het hefboomeffect weer wordt teruggebracht tot 3x om het liquidatierisico te vermijden.

Bovendien zal elk token opnieuw in evenwicht worden gebracht als een intraday-beweging ervoor zorgt dat de hefboomwerking 33% hoger is dan het doel. Dus als de markten voldoende dalen zodat het BULL-token 4x wordt benut, zal het opnieuw in evenwicht komen. Dit komt overeen met marktbewegingen van ongeveer 11,15% voor BULL-tokens, 6,7% voor BEAR-tokens en 30% voor HEDGE-tokens.

Dit betekent dat hefboomtokens tot 3x hefboomwerking kunnen geven zonder veel risico op liquidatie. Er zou een marktbeweging van 33% nodig zijn om een token met 3x hefboomwerking te liquideren, maar het token zal over het algemeen binnen een marktbeweging van 6-12% weer in balans komen, waardoor het risico afneemt en het terugkeert naar 3x hefboomwerking.

Concreet is de manier waarop herbalanceringen plaatsvinden:

1. FTX controleert periodiek op LT-hefboomwerking. Als een LT-hefboom groter is dan 4x, veroorzaakt dit een nieuwe balans voor die LT.

2. Wanneer een herbalancering wordt geactiveerd, berekent FTX het aantal eenheden van de onderliggende waarde dat de LT moet kopen/verkopen om terug te keren naar 3x hefboomwerking, gemarkeerd met de prijzen op dat moment.

Dit is de formule:

2. Wanneer een herbalancering wordt geactiveerd, berekent FTX het aantal eenheden van de onderliggende waarde dat de LT moet kopen/verkopen om terug te keren naar 3x hefboomwerking, gemarkeerd met de prijzen op dat moment.

Dit is de formule:

A. Gewenste positie (DP): [Target Leverage] * NAV / [onderliggende markprijs]

B. Huidige positie (CP): huidige posities per token van de onderliggende waarde

C. Rebalance-omvang: (DP - CP) * [LT-tokens uitstaand ]

B. Huidige positie (CP): huidige posities per token van de onderliggende waarde

C. Rebalance-omvang: (DP - CP) * [LT-tokens uitstaand ]

3. FTX verzendt vervolgens orders in het bijbehorende FTX eeuwigdurende futures-orderboek om opnieuw in evenwicht te brengen (bijv. ETH-PERP voor ETHBULL/ETHBEAR). Het verzendt maximaal $ 4 miljoen aan bestellingen per 10 seconden totdat het de gewenste totale grootte heeft verzonden. Dit zijn allemaal normale, openbare IOC's die handelen tegen de heersende biedingen/aanbiedingen in het orderboek op dat moment.

4. Merk op dat dit het verschil negeert tussen de onderliggende prijs wanneer een herbalancering wordt geactiveerd en wanneer dit gebeurt; negeert vergoedingen; en kan afrondingsfouten bevatten.

Dit betekent dat hefboomtokens tot 3x hefboomwerking kunnen geven zonder veel risico op liquidatie. Er zou een marktbeweging van 33% nodig zijn om een token met 3x hefboomwerking te liquideren, maar het token zal opnieuw in evenwicht worden gebracht bij een marktbeweging van 10%, waardoor het risico afneemt en het terugkeert naar 3x hefboomwerking.

Wat zijn prestaties van hefboomtokens?

Dagelijkse beweging

Elke dag hebben hefboomtokens hun beoogde prestatie; dus bijvoorbeeld elke dag (van 00:02:00 UTC tot 00:02:00 UTC de volgende dag) zal ETHBULL 3x zoveel bewegen als ETH.

Meerdere dagen

Echter, gedurende langere perioden zullen leveraged tokens anders presteren dan een statische 3x positie.

Stel bijvoorbeeld dat ETH begint bij $ 200, vervolgens naar $ 210 gaat tijdens dag 1 en vervolgens naar $ 220 tijdens dag 2. ETH steeg met 10% (220/200 - 1), dus een ETH-positie met een hefboomwerking van 3x zou met 30% zijn gestegen. Maar ETHBULL steeg in plaats daarvan met 15% en vervolgens met 14,3%. Op dag 1 verhoogde ETHBULL dezelfde 15%. Daarna kwam het weer in evenwicht en kocht meer ETH; en op dag 2 steeg het met 14,3% van zijn nieuwe, hogere prijs, terwijl een 3x long-positie net nog eens 15% van de oorspronkelijke $ 200 ETH-prijs zou hebben verhoogd. Dus tijdens dit 2-daagse traject is de 3x positie 15% + 15% = 30% gestegen, maar ETHBULL is 15% gestegen ten opzichte van de oorspronkelijke prijs, plus 14,3% van de nieuwe prijs - dus het is eigenlijk 31,4% gestegen.

Dit verschil komt doordat de samengestelde verhoging van een nieuwe prijs verschilt van een verhoging van 30% ten opzichte van de oorspronkelijke prijs. Als je twee keer omhoog gaat, is de tweede beweging van 14,3% een nieuwe, hogere prijs - en dus eigenlijk een verhoging van 16,4% ten opzichte van de oorspronkelijke, lagere prijs. Met andere woorden, uw winst wordt samengesteld met tokens met een hefboomwerking.

Tijden opnieuw in evenwicht brengen

De prestaties van hefboomtokens zijn 3x de onderliggende prestaties als u meet sinds de laatste herbalanceringstijd. Over het algemeen worden leveraged tokens elke dag opnieuw in evenwicht gebracht om 00:02:00 UTC. Dit betekent dat de achterliggende 24-uurs zetten misschien niet precies 3x de onderliggende prestatie zijn, maar de zetten sinds middernacht UTC wel. Bovendien worden hefboomtokens die te veel hefboomwerking hebben, opnieuw in evenwicht gebracht wanneer hun hefboomwerking 33% hoger is dan het doel. Dit gebeurt ruwweg wanneer de onderliggende waarde 10% beweegt voor BULL/BEAR-tokens en 30% voor HEDGE-tokens. Dus in feite zullen de prestaties van het hefboomtoken 3x de onderliggende waarde zijn sinds het actief die dag voor het laatst met 10% is verplaatst als er een grote beweging was en het token eraan verloor, en sinds middernacht UTC als dat niet het geval was.

De Formule

Als de beweging van de onderliggende waarde op dag 1, 2 en 3 M1, M2 en M3 is, dan is de formule voor de prijsstijging van het 3x leveraged token:

Nieuwe prijs = Oude prijs * (1 + 3*M1) * (1 + 3*M2) * (1 + 3*M3)

Prijsbeweging in % = Nieuwe Prijs / Oude Prijs - 1 = (1 + 3*M1) * (1 + 3*M2) * (1 + 3* M3) - 1

Wanneer doen hefboomtokens het goed?

Het is duidelijk dat de BULL-tokens het goed doen als de prijzen stijgen, en de BEAR-tokens doen het goed als de prijzen dalen. Maar hoe verhouden ze zich tot normale margeposities? Wanneer doet BULL het beter dan een positie met een hefboomwerking van +3x, en wanneer doet hij het slechter?Winsten

herinvesteren Hefboomtokens herinvesteren hun winsten. Dat betekent dat, als ze een positieve PnL hebben, ze hun positieomvang zullen vergroten. Dus, ETHBULL vergelijken met een +3x ETH-positie: als ETH de ene dag stijgt en de volgende dag weer omhoog, zal ETHBULL het beter doen dan +3x ETH, omdat het de winst van de eerste dag opnieuw in ETH investeert. Als ETH echter stijgt en vervolgens weer daalt, zal ETHBULL het slechter doen, omdat het zijn blootstelling verhoogde.

Risico verminderen

Hefboomtokens verminderen hun risico als ze een negatieve PnL hebben om liquidaties te voorkomen. Dus als ze een negatieve PnL hebben, zullen ze hun positie verkleinen. ETHBULL opnieuw vergelijken met een +3x ETH-positie: als ETH de ene dag daalt en de volgende dag weer daalt, zal ETHBULL het beter doen dan +3x ETH: na het eerste verlies verkocht ETHBULL een deel van zijn ETH om terug te keren naar 3x hefboomwerking, terwijl de +3x effectieve positie werd nog meer benut. Als ETH echter daalt en vervolgens weer stijgt, zal ETHBULL het slechter doen: het verminderde een deel van zijn ETH-blootstelling na het eerste verlies en profiteerde dus minder van het herstel.

Voorbeeld

Als voorbeeld ETHBULL vergelijken met 3x lange ETH:

| ETH dagprijzen | ETH | 3x ETH | ETHBULL |

| 200, 210, 220 | 10% | 30% | 31,4% |

| 200, 210, 200 | 0% | 0% | -1,4% |

| 200, 190, 180 | -10% | -30% | -28,4% |

Samenvatting

In de bovenstaande gevallen doen tokens met een hefboomwerking het goed - of in ieder geval beter dan een margepositie die van dezelfde grootte begint - wanneer markten momentum hebben. Ze doen het echter slechter dan een margepositie wanneer markten gemeen worden.

Een veel voorkomende misvatting is dat tokens met een hefboomwerking blootgesteld zijn aan volatiliteit of gamma. Hefboomtokens doen het goed als markten veel stijgen en dan veel meer stijgen, en slecht als markten veel stijgen en dan weer veel dalen, beide zijn hoge volatiliteit. De echte blootstelling die ze hebben, is in de eerste plaats aan prijsrichting en in de tweede plaats aan momentum.

Handel BULL/BEAR

BULL-BEAR

ETHBULL - ETHBEAR

Hoe koopt/verkoopt u hefboomtokens?

Er zijn meerdere manieren om dit te doen.Spotmarkten (aanbevolen)

De eenvoudigste manier om een hefboomtoken te kopen is op de spotmarkt. U kunt bijvoorbeeld naar de ETHBULL/USD-spotmarkt gaan en ETHBULL kopen of terugverkopen. U kunt een tokens-spotmarkt met hefboomwerking vinden door naar de tokens-pagina te gaan en op de naam te klikken; of door op de onderliggende future in de bovenste balk te klikken en vervolgens op de naam van de markt.

Converteren

U kunt tokens met hefboomwerking ook rechtstreeks vanaf uw portemonneepagina kopen of verkopen met behulp van de CONVERT-functie. Als u een token vindt en aan de rechterkant van het scherm op CONVERTEREN klikt, ziet u een dialoogvenster waarin u eenvoudig al uw munten op AscendEX kunt omzetten in het token met hefboomwerking.

Creatie/Verlossing

Ten slotte kunt u hefboomtokens maken of inwisselen. Dit wordt niet aanbevolen, tenzij u alle documentatie over hefboomtokens hebt gelezen. Het maken of inwisselen van hefboomtokens heeft invloed op de markt en u weet pas welke prijs u uiteindelijk krijgt nadat u deze heeft gemaakt of ingewisseld. We raden aan om in plaats daarvan de spotmarkten te gebruiken.

U kunt een token met hefboomwerking maken of inwisselen door naar de tokenspagina te gaan en op meer info te klikken. Als u $ 10.000 aan ETHBULL creëert, stuurt dit een marktorder om $ 30.000 aan ETH-PERP te kopen, berekent de betaalde prijs en brengt u vervolgens dat bedrag in rekening; het zal dan uw account crediteren met het overeenkomstige bedrag aan ETHBULL.

- Taal

-

ქართული

-

Қазақша

-

Suomen kieli

-

עברית

-

Afrikaans

-

Հայերեն

-

آذربايجان

-

Lëtzebuergesch

-

Gaeilge

-

Maori

-

Беларуская

-

አማርኛ

-

Туркмен

-

Ўзбек

-

Soomaaliga

-

Malagasy

-

Монгол

-

Кыргызча

-

ភាសាខ្មែរ

-

ລາວ

-

Hrvatski

-

Lietuvių

-

සිංහල

-

Српски

-

Cebuano

-

Shqip

-

中文(台灣)

-

Magyar

-

Sesotho

-

eesti keel

-

Malti

-

Македонски

-

Català

-

забо́ни тоҷикӣ́

-

नेपाली

-

ဗမာစကာ

-

Shona

-

Nyanja (Chichewa)

-

Samoan

-

Íslenska

-

Bosanski

-

Kreyòl

Tags

veelgestelde vragen in ascendex

veelgestelde vragen in ascendex

ascendex veelgestelde vragen

helpcentrum in ascendex

ascendex-helpcentrum

wat is een limietorder

wat is een marktorder

prijsbeperking beperken

hoe u vergoedingskortingen kunt krijgen

handel in contanten

marge handel

regels voor asd-margehandel

ascendex-puntenkaartregels

wat is de referentieprijs

ascendex regels voor margehandel

gebruikte tokens

wat zijn leveraged tokens

hoe koop en verkoop ik ze

hoe kan ik de tokens storten en opnemen

herbalanceren en retourneren

waarom hefboomtokens gebruiken

hoe werken hefboomtokens

hoe herbalanceren tokens met hefboomwerking

wanneer doen leveraged tokens het goed

hoe hefboomtokens te kopen

hoe hefboomtokens te verkopen